この記事はこんな人におすすめです!

・相続財産に負債が多くありそう

・相続する負債がいくらあるかわからない

・相続放棄との違いを知りたい

・手放したくない財産がある

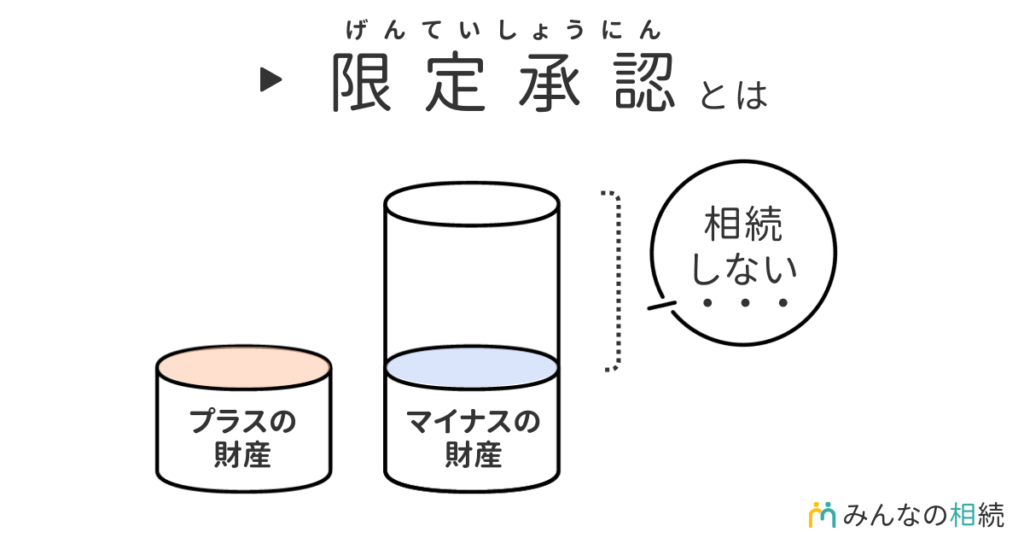

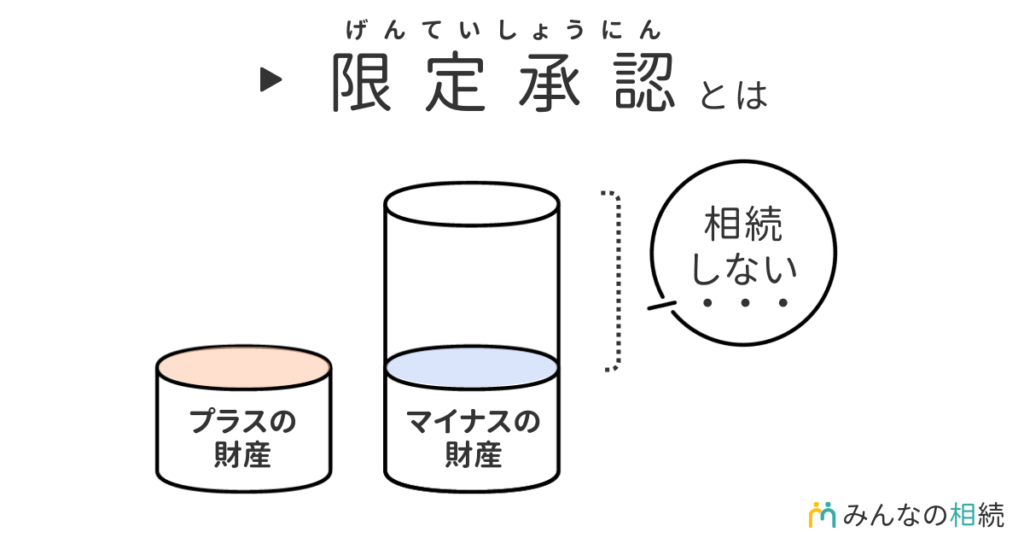

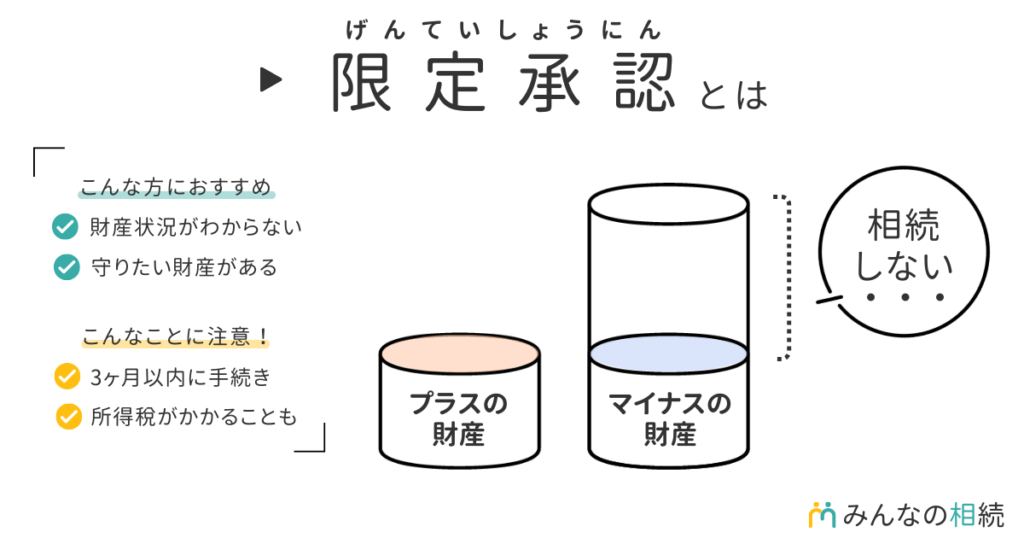

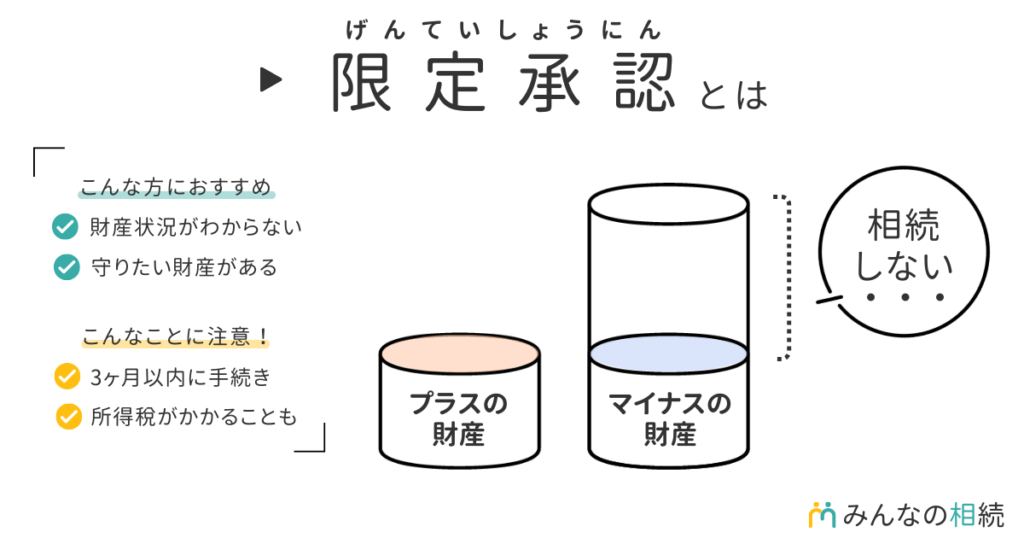

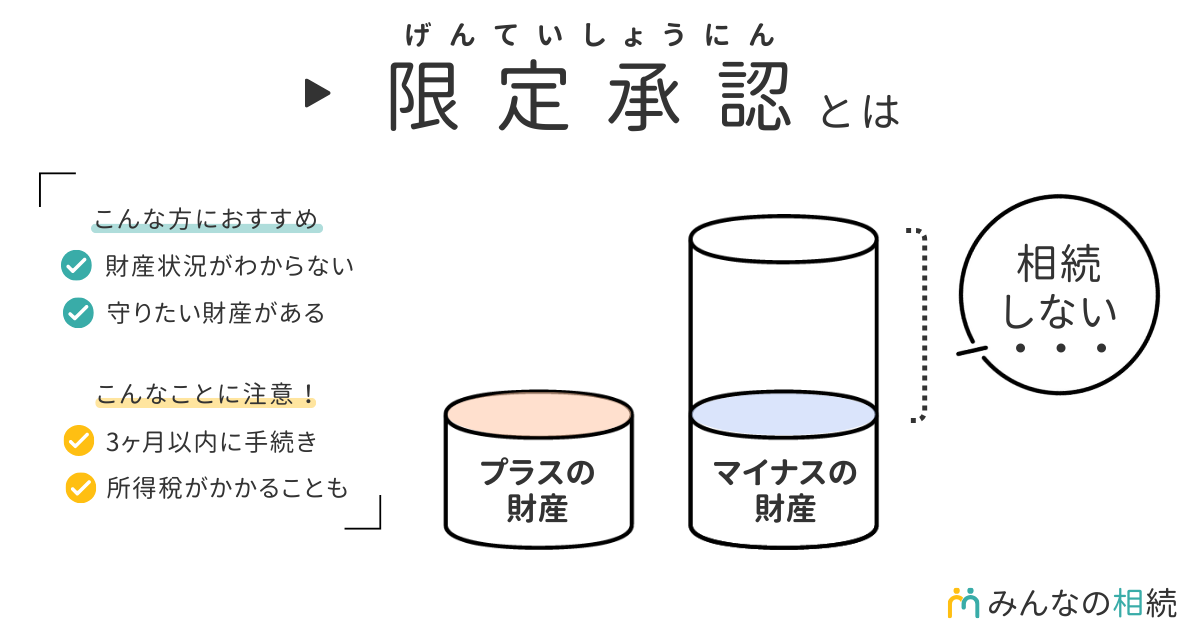

限定承認とは

限定承認とは簡単にいうと、プラスの財産の範囲内でのみ、マイナス財産を引き継ぐことです。

残された相続人は引き継いだプラスの財産の範囲内で借金の返済をすれば良いということになるため、相続により多額の借金抱えるリスクを避けることができます。

ただし、限定承認の申述は相続が開始したことを知った日から3ヶ月以内にしなければならないと定められているため注意が必要です。

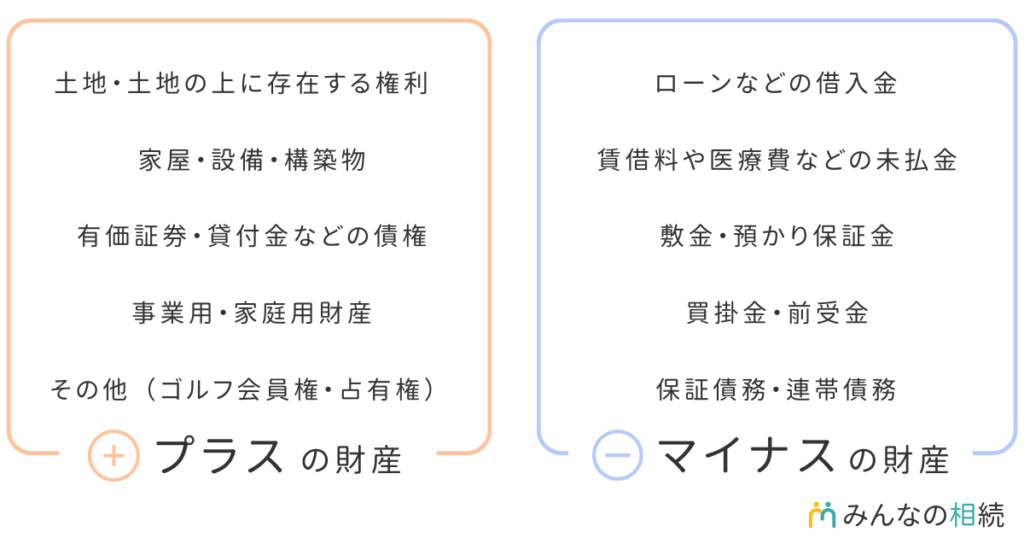

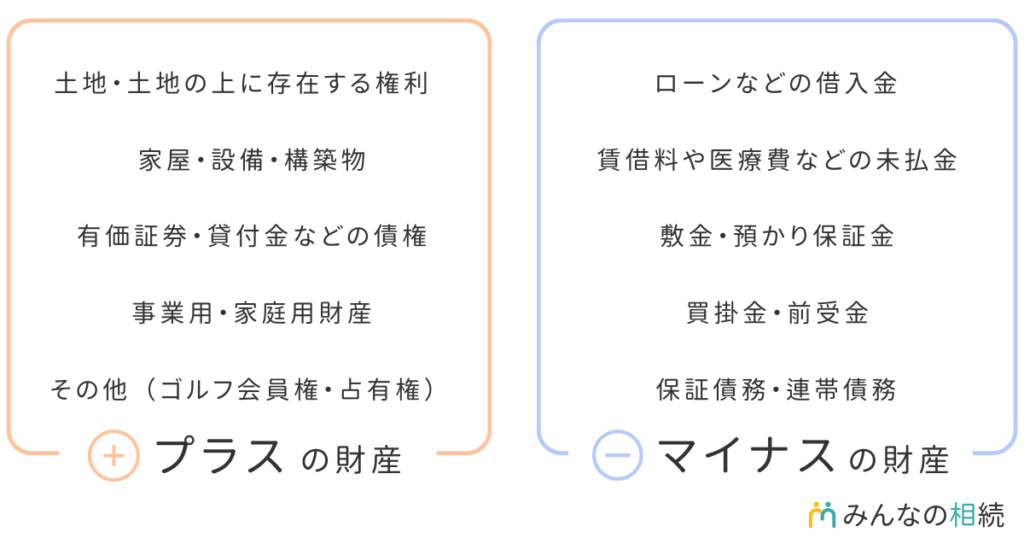

遺産の中にはプラスの財産とマイナスの財産がある

遺産を相続する際、その遺産の中にはプラスの財産だけではなく、マイナスの財産もあります。プラスの財産としては土地や建物、有価証券や事業用財産、家庭用財産、その他ゴルフ会員権や占有権なども含まれます。

一方マイナスの財産とは、いわゆる「借金」で、住宅ローン、賃借料や医療費などの未払金、敷金・預かり保証金、事業を行っていたのであれば買掛金や前受金、保証債務や連帯保証債務などが含まれます。

<プラスの財産の例>

・土地、土地の上に存在する権利

・家屋、設備、構築物

・有価証券、貸付金などの債権

・事業用、家庭用財産

・その他(ゴルフ会員権、占有権等)

<マイナスの財産の例>

・ローンなどの借入金

・賃借料や医療費などの未払金

・敷金、預かり保証金

・買掛金、前受金

・保証債務、連帯債務

遺産を相続する際に、マイナスの財産が多くあると残された相続人は故人が残した借金の返済に苦しむこととなります。

限定承認をすることで、借金の返済を相続した資産の範囲内に範囲内に留めることができるので、過度な返済負担から逃れることができます。

相続方法には単純承認・限定承認・相続放棄がある

遺産を相続する方法には単純承認、限定承認、相続放棄があります。単純承認は簡単にいうとプラスの財産もマイナスの財産も全て相続する方法、限定承認はプラスの財産の範囲内でマイナスの財産を相続する方法、相続放棄はプラスの財産もマイナスの財産も相続しない方法となります。相続放棄をすると、相続人としての権利も失うため、相続権は次の順位の相続人に移ります。

<単純承認>

全ての財産を無制限・無条件に受け継ぐ

<限定承認>

プラスの財産の範囲内でマイナスの財産を弁済

<相続放棄>

相続する権利を放棄し相続人でないものとする

単純承認とは

単純承認とは、故人からの相続財産を無条件で相続する方法です。単純承認を選択する場合には特に手続きをする必要はなく、何もしなければ自動的に単純承認とみなされます。

また一定の行為をした場合、しなかった場合には相続人の意思とは関係なく単純承認とみなされるケースがあります。このことを「法定単純承認」と言います。単純承認をしたとになされるのは、以下のケースです。

・故人の財産を処分(不動産の売却や預貯金の引き出し等)

・3ヶ月以内に限定承認・相続放棄をしなかった

・故意に財産の隠蔽等をした

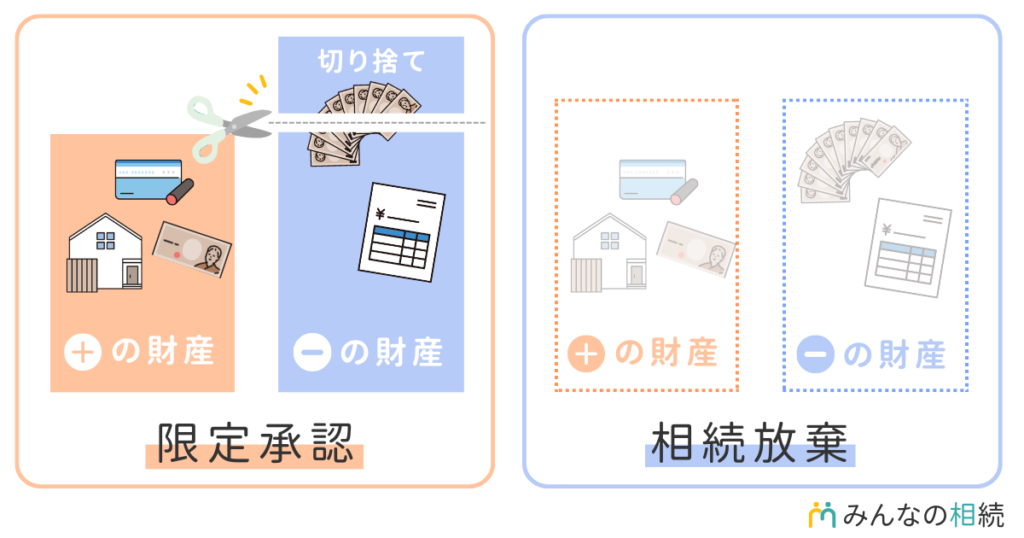

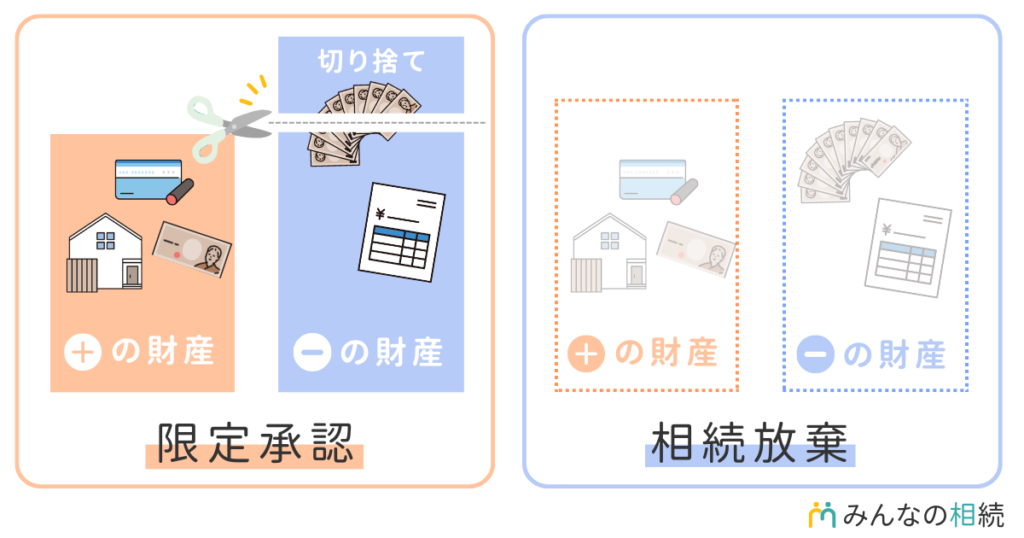

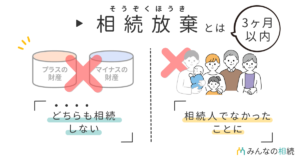

限定承認と相続放棄の違い

限定承認を検討する際に同じく検討される方法として相続放棄があります。ここでは限定承認と相続放棄の違いについて解説します。

限定承認では、相続したプラスの財産の範囲内で負債などを返済します。もし返済後に財産がまだあればその財産を相続することができます。負債がプラスの財産の額を超えているような場合には、超えている部分については切り捨てることができます。

一方相続放棄では、プラスの財産もマイナスの財産も一歳引き継がず、相続人としての権利や義務を一歳放棄することを言います。

<限定承認>

プラスの財産の範囲内でマイナスの財産を引き継ぐ

<相続放棄>

プラスの財産もマイナスの財産も引き継がない

どのような時に限定承認を選択したら良い?

限定承認を選択したら良いケースとしては、以下のような場合が考えられます。

・被相続人の財産状況がよく分からない

・相続放棄をしたくない理由がある

被相続人の財産状況がよく分からない

被相続人との関係が疎遠であるなどの理由で、財産状況がよくわからない場合に限定承認が有効です。多額の借金を抱えているという場合にもプラスの財産の範囲内でのみ返済すれば良いとされます。

相続放棄をしたくない理由がある

「実家を残したい」「家業を引き継ぎたい」などの理由で、相続放棄を選択できないという場合には限定承認が有効です。相続放棄をしてしまうと、借金の支払い義務はなくなりますが、実家などの資産を受け取る機会も失うことになります。

限定承認を行う際に相続財産は競売にかけられ、借金の返済が行われますが、鑑定価格を支払い「先買権」という権利を行使することで、相続人がどうしても引き継ぎたい特定の財産を取得することができます。

また相続放棄をすると相続人としての権利を失い、相続人ではなかったこととなります。そのため順位が次の相続人が相続権を受け取る形になり、借金などがある場合にその返済義務を次の順位の相続人に移したくないという場合には相続放棄は避けたいところです。

相続放棄を選択した方が良いケース

一方で、次のような場合には限定承認ではなく相続放棄を選択した方が良いでしょう。

・相続財産に多額の負債があることが明らか

・相続人同士での揉め事を避けたい

相続財産に多額の負債があることが明らか

相続財産に多額の負債があることがすでに明らかである場合、相続放棄を検討しても良いでしょう。しかし、相続放棄を選択することで借金等がある場合にはそれらの負担を他の相続人が負うことになるということを覚えておきましょう。

相続人同士での揉め事を避けたい

元々相続人同士の関係があまり良くない場合や、お金が絡むことで相続人同士での関係が悪くなってしまうこと避けたいという理由から相続放棄を選択されるケースもあります。

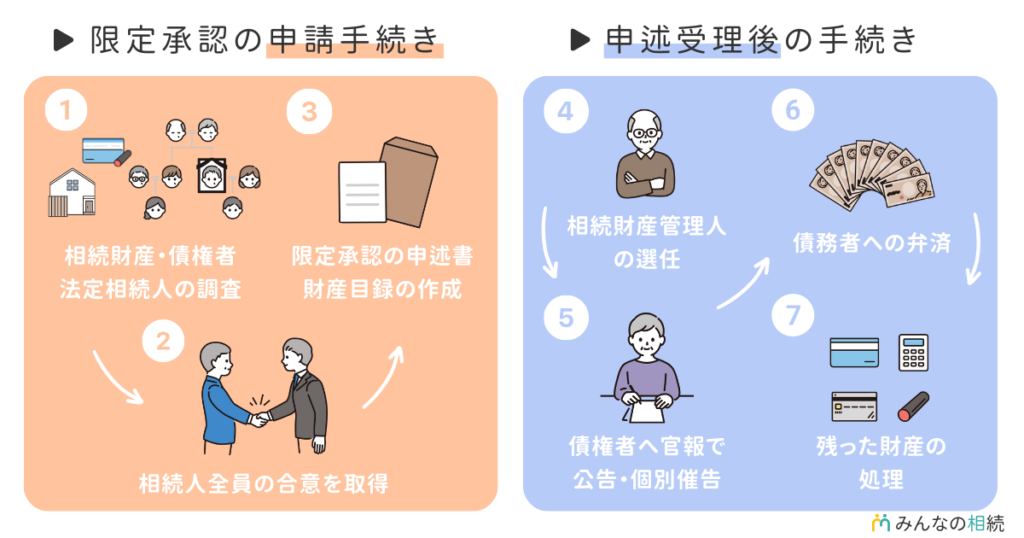

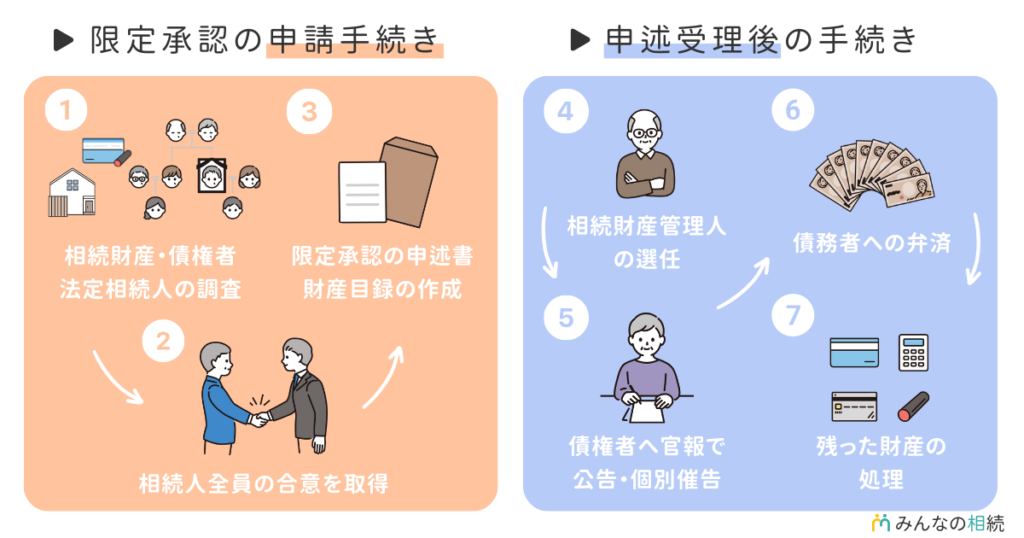

限定承認をするために必要な手続きの流れ

限定承認をするために必要な手続きは以下の流れで行います。

<限定承認の申請手続き>

① 債務の額と債権者・法定相続人の調査

② 相続人全員の合意を取得

③ 限定承認の申述書・遺産目録の作成

<限定承認が受理された後の手続き>

④ 相続財産管理人の選任

⑤ 官報に広告

⑥ 債権者への弁済

⑦ 残った財産の処理

① 債務の額と債権者・法定相続人の調査

まずは相続財産の中の債務の額と債権者を明らかにし、相続人を確定させる必要があります。もし相続財産の調査に時間を要する場合には3ヶ月の熟慮期間を延長してもらう手続きを検討しましょう。

<資産の確認>

・通帳、キャッシュカードの調査と記帳

・郵便物などで証券や債権の調査

・不動産情報を固定資産税の納付書や固定資産評価証明書で確認

<負債の確認>

・信用情報機関に開示請求

・個人間の債務、保証債務などの書類確認

・通帳から定期的な支払いがないか確認

法定相続人については、戸籍謄本で確認します。亡くなった方の生まれてから亡くなるまでの連続した戸籍謄本を集めて確認します。戸籍謄本を取得するためには本籍地のある市町村役場での手続きが必要となります。こちらは郵送での申請も可能です。

② 相続人全員の合意を取得

また相続人が複数いる場合には、相続人全員の限定承認についての合意が必要となります。相続放棄をした方がいる場合には、その方は相続人ではないものとして考えられますので、その方を除いた全員の合意が必要となります。

③ 限定承認の申述書・遺産目録の作成

限定承認の申述書と遺産目録を作成します。申述書には、申立ての趣旨や申立ての理由を記載します。また遺産目録として、土地、建物、現金、預貯金、株式等の情報を記載します。

申述にはこれらの書類が必要となります。

(1) 申述書

(2) 標準的な申立添付書類

※同じ書類は1通で足ります。

※同一の被相続人についての相続の承認・放棄の期間伸長事件又は相続放棄申述受理事件が先行している場合,その事件で提出済みのものは不要です。

※戸籍等の謄本は,戸籍等の全部事項証明書という名称で呼ばれる場合があります。

※もし,申述前に入手が不可能な戸籍等がある場合は,その戸籍等は,申述後に追加提出することでも差し支えありません。

※審理のために必要な場合は,追加書類の提出をお願いすることがあります。

【共通】

被相続人の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

被相続人の住民票除票又は戸籍附票

申述人全員の戸籍謄本

被相続人の子(及びその代襲者)で死亡している方がいらっしゃる場合,その子(及びその代襲者)の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

【申述人が,被相続人の(配偶者と)父母・祖父母等(直系尊属)(第二順位相続人)の場合】

被相続人の直系尊属に死亡している方(相続人と同じ代及び下の代の直系尊属に限る(例:相続人祖母の場合,父母と祖父))がいらっしゃる場合,その直系尊属の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

【申述人が,被相続人の配偶者のみの場合,又は被相続人の(配偶者と)兄弟姉妹及びその代襲者(おいめい)(第三順位相続人)の場合】

被相続人の父母の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

被相続人の直系尊属の死亡の記載のある戸籍(除籍,改製原戸籍)謄本

被相続人の兄弟姉妹で死亡している方がいらっしゃる場合,その兄弟姉妹の出生時から死亡時までのすべての戸籍(除籍,改製原戸籍)謄本

代襲者としてのおいめいで死亡している方がいらっしゃる場合,そのおい又はめいの死亡の記載のある戸籍(除籍,改製原戸籍)謄本

④ 相続財産管理人の選任

※ここからは限定承認の申述が受理された後の相続財産の精算手続きとなります。

相続人が複数いる場合には相続財産管理人を選ぶ必要があります。ここで選ばれた相続人が代表として限定承認の手続きを進めていきます。申述の際には相続人の中で誰を相続財産管理人にしたいのか上申しておくことができます。

相続財産管理人は清算の手続きに必要な口座を開設し管理をします。

⑤ 債権者へ官報で公告・個別催告

限定承認の申述が受理されると、その日から5日以内(相続財産管理人が選任された場合には10日以内)に官報にて限定承認した旨の公告を行います。公告は官報販売所、インターネット、メール、郵送等で申し込むことができます。公告の内容は以下のとおりです。

・限定承認をした旨

・債権を請求すべき旨

ここで限定承認した事実が知らされます。公告期間は2ヶ月です。また相続財産と債務を調査している際にすでに見つかっている債権者に対しては個別に通知をします。

⑥ 債権者への弁済

公告や個別の催告の手続きが終了したら預貯金を一度解約し、不動産や有価証券など資産は現金化し財産管理口座へ移します。その後債務の弁済を行い、財産を換価する際には競売によって行うこととなります。

実家などのどうしても手放したくない不動産等については、先買権によって優先的に買い取ることが認められています。買取価格については、家庭裁判所が選任した鑑定人の評価に従います。

換価(現金化)した財産より債務の額が上回っているようであれば各債権金額にあわせて按分弁済します。

⑦ 残った財産の処理

全ての弁済の後に相続財産が余っている場合には、残余財産について処理をします。残余財産は相続人間で分配することになります。

限定承認をするために必要な書類

限定承認をするために必要な書類は以下となります。

<申述をするために必要な書類>

・収入印紙 800円

・連絡用の郵便切手82円(相続人数×4)枚、10円(相続人数×2)枚

・相続の限定承認申述書 1通

・被相続人の住民票、除籍または戸籍の附票

・被相続人の出生から死亡までの戸籍

・申述人全員の戸籍謄本

・遺産目録(限定承認申述用)

・申述人目録

・申述に必要な添付書類

・公告掲載料(4-5万円)

限定承認の申述をする場合に必要な書式や申述書の記入例はこちらからダウンロードすることができます。

相続の限定承認の申述書

限定承認を選択する際の注意点

限定承認をする際の注意点は以下のとおりです。

・期間が3ヶ月しかない

・相続財産を処分すると単純承認に

・所得税が発生する可能性がある

・費用が発生

期間が3ヶ月しかない

まず注意しなければいけないことが、限定承認の期限です。限定承認は相続が発生したことを知った日から3ヶ月以内です。その3ヶ月の間で申立てを行う必要があります。

もしこの3ヶ月という熟慮期間に決定できないという場合には、家庭裁判所への申立てによって熟慮期間を伸長することができます。

相続財産を処分すると単純承認に

限定承認の手続きが終わるまでの間に相続財産を処分してしまうと、法定単純承認とみなされます。強制的に単純承認となってしまうのは以下のようなケースです。

・不動産や自動車などの相続財産の売却・贈与

・建物の取り壊し

・預金口座を解約し現金を使用した

・相続人全員で遺産分割協議を行う

一方で、弁済期の到来した債務の弁済は「保存行為」ということで法定単純承認事由の処分には該当しない、また葬儀費用、仏壇、墓石の購入費用も「不相当なもの」でなければ処分に該当しないとされた事例もあります。ただし、限定承認を考えているのであれば安易にこれらの行為をしない方が良いでしょう。

所得税が発生する可能性がある

限定承認をする際には、亡くなった被相続人から相続人に対して、相続発生時の価格で資産の譲渡があったものとしてみなされます。つまり、土地などが遺産に含まれていて、相続時に値が上がっているような場合には譲渡所得税が発生することになります。

この相続税については、被相続人に支払い義務があるため、相続人などが「準確定申告」を行い、相続財産から譲渡所得税を支払う形となります。

費用が発生する

限定承認を行う際には、以下の費用が発生します。

・限定承認の申述費用

・官報公告の費用

・清算手続きの費用

・専門家への支払い

限定承認の申述にかかる費用は以下のとおりです。

・収入印紙(800円)

・切手代(84円×相続人数×4、10円×相続人数×2)

・戸籍謄本、除籍謄本、原戸籍謄本(450円〜)

・申述書の郵送料(520円〜)

・官報公告(4〜5万円)

・鑑定人選任費用・鑑定費用(数十万円)

・先買付行使による登記(固定資産税評価額の20/1000)

・相続登記(固定資産税評価額の4/1000)

・専門家報酬(数十万円)

限定承認は複雑な手続きですので、司法書士や弁護士に依頼する形が現実的ですが、報酬は50万円〜発生するものとして考えておいた方が良いでしょう。

まとめ

今回のまとめです。

限定承認はプラスの財産の範囲内でマイナスの財産(負債等)を返済するものです。

・被相続人の財産状況がよく分からない

・相続放棄をしたくない理由がある

という場合には限定承認を検討すると良いでしょう。ただし、限定承認は複雑な手続きを要するため、心配のある方は専門家に相談することをお勧めします。

コメント

コメント一覧 (1件)

[…] 【図解】限定承認についてわかりやすく解説! – みんなの相続 用語解説 相続放棄 […]